- Je crée Mon Pass Créa Se connecter

Entrepreneur

Créez votre Pass Créa

La boite à outils qui vous aide à construire votre projet de création ou de reprise d'entreprise de A à Z.

- Moments de vie

- Boîte à outils

- Encyclopédie

- Activités réglementées

- Annoncer une manifestation

- Être accompagné

- Qui sommes-nous ?

Le plan de financement initial d'un projet de création d'entreprise

Dans cet article :, pourquoi faire un plan de financement initial , comment se présente-t-il , les règles de prudence à respecter, replay webinaire bpifrance création : comment faire son business plan .

Le plan de financement initial met en parallèle les besoins d'investissement (besoin en fonds de roulement inclus) et les ressources de financement.

Le plan de financement initial permet de vérifier que vous disposerez bien des capitaux nécessaires pour financer les grandes masses de dépenses nécessaires au lancement de votre entreprise. C'est un des tableaux financiers qui composent le business plan. Il se situe au jour "zéro", c'est-à-dire avant le démarrage effectif de l'activité, et présente : L'ensemble des besoins nécessaires au démarrage :

- Les investissements (frais d'établissements, droit au bail, matériel, etc.).

- La trésorerie pour parer aux imprévus et couvrir certaines dépenses (loyer, primes d'assurances, etc.) et avances d'argent à réaliser (TVA sur les investissements par exemple).

- Le besoin en fonds de roulement (BFR) : décalage de trésorerie prévisible entre les dépenses et les encaissements. Le BFR apparaît après le début de l'activité, mais vous devez prévoir les modalités de son financement dès le premier jour.

Les modalités de leur financement :

- Les fonds propres, c'est-à-dire les sommes que vous et vos associés (en cas de société) apportez à l'entreprise.

- Les fonds empruntés.

<div style="width: 100%;"><div style="position: relative; padding-bottom: 200.00%; padding-top: 0; height: 0;"><iframe frameborder="0" width="800px" height="1600px" style="position: absolute; top: 0; left: 0; width: 100%; height: 100%;" src=" https://view.genial.ly/5cd00a0249e43a0f6a9e66d8 " type="text/html" allowscriptaccess="always" allowfullscreen="true" scrolling="yes" allownetworking="all"></iframe> </div> </div>

Télécharger un modèle de plan de financement initial en format Excel

Les besoins ainsi définis doivent être totalement couverts par des ressources durables . Les deux colonnes du plan de financement initial doivent donc avoir le même total.

Si la somme de vos apports, éventuellement majorée d'une prime ou d'une subvention, reste inférieure au total de vos besoins permanents, il faudra combler cette différence par un financement extérieurs .

Recherchez un équilibre entre les fonds propres et les fonds empruntés. Les banques sont en effet réticentes à accorder des prêts à long et moyen terme pour un montant supérieur aux fonds propres et aux garanties que vous pouvez apporter.

N'hésitez pas à redimensionner ou à différer votre projet si la charge de l'emprunt est excessive au vu des capacités de remboursement de votre future entreprise.

Et surtout, faites-vous accompagner dans la construction de votre projet. Les réseaux d'accompagnement et les experts-comptables auront, vis-à-vis de votre projet, un regard extérieur et donc neutre qui vous sera très utile. Ils pourront, par ailleurs, vous aider à bâtir un prévisionnel financier réaliste. C'est une des conditions de réussite d'un projet d'entreprise. Identifier les réseaux susceptibles de vous aider

Ce webinaire qui s'est tenu le jeudi 25 mars 2021 avait pour objectifs de vous présenter notre outil gratuit de business plan en ligne et de vous donner des conseils pratiques pour l'élaboration de votre business plan de création d'entreprise en répondant aux questions suivantes :

- Pourquoi faire un business plan ?

- Pour qui faire un business plan ?

- Quels sont les éléments indispensables à mettre dans un business plan ?

- Quelles différences entre business plan et business model ?

- Qui peut vous accompagner à faire un business plan ?

- Consultez le replay : comment faire son business plan ?

- Téléchargez le support de présentation (Maj 26/03/2021)

Créer Mon Pass Créa

La boîte à outils qui vous aide à construire votre projet de création ou de reprise d'entreprise de A à Z

Avec Mon Pass Créa, j’arrive avec une idée, je pars avec une entreprise !

Plan de financement : mode d’emploi et modèle à télécharger

Le plan de financement est un outil prévisionnel important en création d’entreprise. Il fait partie du business plan , qui sert à établir les projections financières de l’entreprise et à démontrer sa capacité à remplir les objectifs de développement qu’elle se fixe. Kolecto vous propose de découvrir les différents types de plans de financement et leur rôle dans les projections financières, avant de télécharger nos modèles Excel gratuits .

Le plan de financement : définition

Le plan de financement met en parallèle les besoins de l’entreprise et les financements dont elle dispose pour les couvrir .

Il en existe deux types :

- le plan de financement initial ,

- le plan de financement prévisionnel sur 3 ans (ou plus).

Comme nous allons le voir, tous deux sont complémentaires. Ils doivent faire partie du business plan, au même titre que le plan de trésorerie et le compte de résultat prévisionnel.

Le plan de financement initial

Le plan de financement initial est un tableau qui présente d’un côté, les besoins de l’entreprise (investissements, trésorerie et besoins en fonds de roulement), et de l’autre, ses ressources de financement (fonds propres, emprunts, subventions).

Il se place au “jour zéro” de l’entreprise , c’est-à-dire juste avant le lancement effectif de l’activité. Il montre les ressources nécessaires à ce lancement, et la manière dont elles seront financées. Il permet de s’assurer que l’entreprise a assez de capitaux (apports, subventions…) pour financer son démarrage.

Le plan de financement prévisionnel à 3 ans

Ce tableau prévisionnel établit une projection de l’activité de l’entreprise sur les 3 années qui suivront sa création . Il recense les nouveaux besoins et les nouveaux financements (ou ressources stables) qui apparaîtront au cours des 3 années.

Ces projections sont basées sur des hypothèses réalistes : le plan de financement prévisionnel ne se réalisera donc pas nécessairement, mais donne un aperçu des perspectives de financement de l’entreprise, en fonction de la croissance attendue.

💡 Bon à savoir : dans certains cas, lorsque cela est pertinent, ce plan de financement prévisionnel est établi sur une durée autre, par exemple 7 ans.

À quoi sert le plan de financement ?

Plan de financement initial.

Comme nous l’avons vu, le plan de financement initial permet de s’assurer que l’entreprise dispose des ressources nécessaires pour financer son lancement .

Pour l’entrepreneur·e, construire ce tableau est une manière de vérifier que les investissements prévus sont cohérents au regard des ressources disponibles. Si les ressources ne couvrent pas l’intégralité des besoins, il faut soit chercher d’autres financements, soit limiter les investissements.

Le plan de financement initial est surtout un outil pour convaincre les investisseurs et partenaires potentiels . Il doit leur montrer que le projet de création d’entreprise est réaliste et que la stratégie de financement initial est cohérente.

Le plan de financement peut aussi permettre de vérifier la solidité du modèle de financement , en particulier en s’assurant que la part de fonds propres est suffisante pour obtenir les prêts bancaires escomptés.

Plan de financement à 3 ans

Le plan de financement à 3 ans est complémentaire du plan initial car il offre une vision prévisionnelle à moyen terme de l’activité. Il doit montrer que la politique de financement de l’entreprise lui permettra d’atteindre ses objectifs de développement, et de réaliser les nouveaux investissements dont elle aura besoin pour poursuivre sa croissance.

Le plan de financement prévisionnel peut également permettre de confirmer la viabilité du modèle au cours d’un cycle d’exploitation complet , c’est-à-dire depuis les premières étapes de l’activité (début de la phase de production) jusqu’aux dernières (commercialisation).

D’autre part, il matérialise la capacité d’autofinancement(CAF) que l’entreprise acquerra au fil du temps. À son lancement, l’entreprise ne génère pas encore d’argent et sa capacité d’autofinancement est donc nulle ; 3 ans plus tard, les choses seront sans doute différentes, et il est intéressant que cela apparaisse dans le business plan.

Téléchargez notre modèle de plan de financement

Simplifiez votre quotidien administratif et financier avec Kolecto

Comment construire son plan de financement ?

Commençons par rappeler que tout plan de financement doit être équilibré ou positif : le total des ressources doit être au moins égal au total des besoins . Si l’écart entre les ressources et les besoins est positif, il correspond au solde de trésorerie disponible.

Le plan de financement initial prend la forme d’un tableau schématiquement divisé en deux colonnes, l’une correspondant aux besoins, et l’autre aux ressources. Tous les montants sont exprimés hors taxe .

Dans la première colonne, on liste tous les besoins nécessaires au lancement de l’activité, soit :

- Les investissements , qui incluent les frais de démarrage et les investissements corporels, incorporels et financiers (ex : matériel, brevets, droit au bail pour un local commercial…).

- La trésorerie de démarrage , qui permettra de couvrir des dépenses comme les loyers ou les primes d’assurance.

- Le besoin en fonds de roulement (BFR).

🔎 Focus sur le besoin en fonds de roulement (BFR) Le BFR correspond à un décalage de trésorerie entre les dépenses effectuées dans le cadre de l’activité, et les encaissements . Imaginons que mon entreprise achète un stock de stylos pour le revendre. Il y aura un décalage entre le moment où je dépenserai de l’argent pour acheter le stock, et le moment où je percevrai la recette de la vente. Je dois anticiper ce décalage en prévoyant de quoi avancer la somme. Il faut donc financer le BFR , et ce, dès le démarrage de l’activité . Il est donc essentiel de bien évaluer le montant du BFR dans le plan de financement initial . Si mon entreprise a une activité de service, la notion de BFR s’applique aussi : il correspond au décalage entre le moment où la prestation est effectuée et celui où la facture est réglée par le client.

La deuxième colonne du plan de financement, quant à elle, recense les modalités de financement de ces besoins :

- Les fonds propres : apports en capital (ou apport de l’exploitant dans le cas d’une entreprise individuelle), apports en compte courant d’associé, subventions et primes.

- Les fonds empruntés : prêts bancaires et autres prêts.

Plan de financement sur 3 ans

Le plan de financement sur 3 ans est lui aussi construit en deux parties (besoins / ressources), chacune étant divisée en trois colonnes, soit une par année.

Il se construit de la manière suivante :

- L’année 1 reprend le plan de financement initial .

- Les années 2 et 3 présentent uniquement les nouveaux besoins durables et les nouvelles ressources stables qui apparaîtront supposément au cours de ces exercices.

Pour remplir la colonne consacrée aux nouveaux besoins des années 2 et 3, il faut se demander :

- Quels nouveaux investissements vont être nécessaires au développement de l’activité ? (ex : achat de nouvelles machines)

- Est-ce qu’on va devoir recruter du personnel supplémentaire ?

- Dans quelle mesure le BFR va-t-il croître ? (car l’augmentation du volume d’activité va rendre nécessaire la constitution de plus gros stocks)

- Quel montant d’emprunts va devoir être remboursé ?

- Quels dividendes vont être versés aux associés ? (ou quelle rémunération à l’exploitant individuel dans le cas d’une EI)

La colonne dédiée aux nouvelles ressources des années 2 et 3 doit de son côté faire figurer :

- Les augmentations de capital (ou de compte de l’exploitant dans le cas d’une EI).

- Les nouveaux apports aux comptes courants d’associés .

- Le versement de primes ou subventions .

- Le montant de la CAF (capacité d’autofinancement) issue de l’exercice.

- Les nouveaux emprunts .

Plan de financement : notre modèle gratuit à télécharger

Vous êtes en train d’établir le business plan de votre future entreprise ? Téléchargez nos modèles Excel gratuits de plan de financement que vous n’aurez plus qu’à compléter :

- Plan de financement initial.

- Plan de financement à 3 ans.

Préparez l’avenir dès maintenant en essayant gratuitement Kolecto , votre futur outil de pilotage de vos finances. Vous profiterez d’un accompagnement humain à chaque étape de la vie de votre entreprise pour optimiser vos performances financières.

Facture acquittée : tout ce que vous devez savoir

Numéro de compte bancaire : où le trouver, à quoi sert-il ?

Tout savoir sur l’épargne salariale

- Gestion - Finances

Plan de financement : le dossier complet

Le plan de financement fait partie intégrante des prévisions financières lors d’une création d’entreprise, mais pas seulement. Cette pièce comptable est un excellent support d'analyse pour déterminer si votre projet est viable puis planifier les financements tout au long de la vie de votre entreprise. Comment se construit ce tableau financier et avec quelles données ? Quel est son rôle dans votre business plan ? In fine, comment l’analyser ? Tous les éléments de réponse dans cet article.

Qu’est-ce qu’un plan de financement ?

Le plan de financement est un document financier qui se présente sous la forme d’un tableau recensant vos besoins et vos ressources.

- Les besoins : ils représentent ce que l’entreprise doit financer au démarrage. Les investissements lors d’un lancement sont variés, cela peut-être un site web pour un e-commerçant ou des machines pour un fabricant de chaussures...

- Les ressources : ce sont les moyens à disposition de l’entreprise qui peuvent provenir de différents acteurs : des subventions, des prêts d’honneur, des emprunts...

Plan de financement initial

Comme son nom le laisse supposer, le plan de financement initial est destiné au démarrage d’un projet. Dans ce cas de figure, il s’agit de faire un inventaire des besoins durables impératifs pour l’amorçage et l’ensemble des ressources durables mises à contribution pour les financer.

Pour la mise en place d’un plan de financement initial, deux actions sont nécessaires :

- calculer les besoins durables en lien avec le projet ;

- rattacher les ressources nécessaires pour subventionner ces besoins.

Ce type de plan de financement permet de contrôler que les besoins durables essentiels au lancement du projet ont la capacité d’être financés par les ressources financières engagées.

À lire aussi : tout savoir sur le tableau de financement

Plan de financement prévisionnel sur plusieurs années

Ce tableau part du plan de financement initial et y agrège les nouvelles données en lien avec le développement et la croissance de l’activité, sur les années prédéfinies. La pratique la plus couramment admise est généralement une durée de 3 ans.

Les nouvelles données sont :

- En termes de ressources financières durables : nous trouverons les éventuelles capacités d’autofinancement, la diminution possible du BFR, les contributions en fonds propres ou en fonds empruntés.

- En matière de besoins durables : le remboursement des fonds empruntés, l’augmentation du BFR, les dividendes ainsi que les investissements récents ou nouveaux.

Grâce au plan de financement sur plusieurs années, vous avez la possibilité de vous assurer que la structure financière de votre entreprise se renforce et se pérennise sur la période prévisionnelle étudiée.

A contrario, si la situation est déclinante, il faut alors repenser le fonctionnement et envisager des actions pour éviter que l’entreprise ne soit face à des complications monétaires à moyen ou long terme.

Tout découvrir sur l'analyse et la plannification financières

Différence entre plan de financement et plan de trésorerie

Le plan de trésorerie représente un des quatre principaux tableaux du business plan financier qui se compose comme suit :

- d’un plan de financement initial

- d’un compte de résultat prévisionnel

- d’un plan de trésorerie

- d’un plan prévisionnel sur 3 ans

Un plan de trésorerie se caractérise par un tableau sur lequel sont mentionnés tous les encaissements et décaissements planifiés lors de la première année d’activité de votre entreprise, en les répartissant mois par mois.

Le tableau du plan de financement, quant à lui, se présente sous deux colonnes qui désigne d’une part les besoins d’investissements, dont le BFR besoin en fonds de roulement (à ne pas confondre avec le fonds de roulement ) et d’autre part vos ressources en termes de financement (emprunts, apports personnel).

La différence entre les ressources et les besoins détermine soit un surplus de trésorerie soit un manque.

Visionnez cette vidéo pour trouver toutes les informations dont vous avez besoin sur le plan de trésorerie prévisionnel ⬇

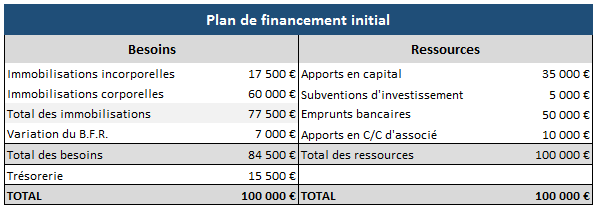

Exemple de plan de financement

Pour bien établir votre plan de financement, voici un modèle de tableau sur lequel vous appuyer.

L’exemple de plan de financement initial, relaté ci-dessus met en lumière que les ressources financières excèdent le total des besoins à financer. Dans ce genre de contexte, l’entreprise bénéficie d’une marge de manœuvre pour pallier aux impondérables de son projet.

Téléchargez votre tableau de financement Excel à compléter :

Grille de lecture du plan de financement initial et conseils utiles :

Lorsque vous établissez pour la première fois un plan de financement initial, vous devez avoir pour objectif d’obtenir des ressources financières qui équilibrent à minima votre plan, soit un total des besoins équivalent au total des ressources.

Rajouter la ligne trésorerie vous donne un indicateur intéressant, en effet elle vous oriente sur la latitude dont vous disposez pour affronter les aléas.

Dans la mise en place de votre financement de projet, notez également la différence entre l’apport de fonds propres (apports en capital, apport associés) et les fonds empruntés. Habituellement, il est préconisé de financer votre projet d’activité par un minimum de 30 % en fonds propres.

À lire aussi : créer un Business Plan : comment faire ?

Comment faire un un plan de financement ?

1. budgétiser les frais liés à la création d’entreprise.

Avant de lancer l’activité de votre entreprise, vous subirez de nombreux frais en amont. Voici une liste des dépenses courantes :

- Mise en place d’une étude de marché,

- Montage d’un plan de de financement avec l’aide d’un expert comptable

- Tous vos frais de transports pour aller à la rencontre de vos partenaires : clients, fournisseurs...,

- Dépenses relatives aux actions de communication, de promotion (création de site internet)...,

- Dépôt d’une marque, d’un brevet, acquisition d’une licence…,

- Frais de greffe, honoraires d’avocat ou de notaire...

À lire aussi : Prêt de trésorerie : comment en obtenir un en 2023 ?

2. Recenser et évaluer tous les investissements

Pour ce faire, vous devez lister tous les coûts directs et indirects.

- Les coûts directs : ils concernent la rémunération des ressources humaines en interne, mais aussi externes si vous faîtes appel à des consultants ou sous-traitants. Les coûts d’achat et ou de location de matériels : salles, ordinateurs, sans oublier les fournitures liées à la conduite du projet.

- Les coûts indirects : ils désignent toutes les dépenses de fonctionnement : chauffage, communication, ainsi que les frais de gestion tels que les salaires de fonctions supports transversales ; marketing, compta, administratif.

A lire aussi : tout savoir sur les financements de bas de bilan ⬇

3. Calculer le besoin en fonds de roulement

Élément clé dans le plan de financement, le besoin en fonds de roulement doit être impérativement estimé au début de l’activité.

Le calcul d’un BFR initial est le suivant :

BFR initial = stocks initiaux HT ( matières premières, marchandises) + crédit de TVA sur stocks et investissements + factures d’achats payables d’avance

À lire aussi : Tout savoir sur le Besoin en Fonds de Roulement (BFR) : méthode, calcul, analyse

4. Déterminer les apports

Il s’agit ici de recueillir toutes les solutions de financement interne, il en existe trois types :

Les apports en numéraire : ce sont des apports en provenance des associés ou des actionnaires de l’entreprise. En contrepartie, ces contributeurs obtiennent des titres de la société. Grâce à ces participations, l’entreprise bénéficie de fonds qui n’ont pas vocation à être remboursés et très utiles lors de l’amorçage d’un projet.

Les apports en nature : ici, nous faisons allusion à tous les apports de biens autres que financiers. Il peut s’agir de biens matériels : ordinateur, voiture, biens mobiliers. L’entreprise bénéficie de biens matériels pour débuter son activité sans sortir de trésorerie.

Les apports en compte courant d’associé : cette solution concerne les associés ou actionnaires, c’est une autre possibilité qu’ils ont d’apporter des liquidités à l’entreprise. Concrètement, cette option est un prêt accordé par un associé à la société, pour financer son activité.

5. Rechercher tous les financements que l’entreprise peut obtenir

Apprécier vos besoins en financements externes fait également partie des étapes importantes pour construire un plan de financement.

Lorsqu’un nouvel entrepreneur a épuisé les solutions d’aides en apport personnel, il peut se tourner vers les établissements financiers pour recourir à un emprunt bancaire. Vous pouvez faire appel également à des aides institutionnelles nationales ou locales, elles peuvent ouvrir à des exonérations fiscales, crédit d’impôt. Autre option, faire appel à des professionnels de l’investissement tels que des business angels ou encore explorer les solutions apportées par le financement participatif (crowdfunding).

À lire aussi : Comment financer sa startup ?

6. Équilibrer le plan de financement et analyser sa cohérence

Au regard du montant global des ressources, le solde du plan de financement initial sera soit négatif, à l’équilibre ou positif.

- Solde du plan de financement négatif : cela désigne que le total des besoins est supérieur au total des ressources. Dans ce cas de figure, de nouveaux financements doivent être cherchés.

- Solde du plan de financement à l’équilibre : le total des besoins est équivalent au total des ressources. Tous les besoins nécessaires au lancement de l’activité sont couverts, mais vous ne disposez d’aucune soupape de sécurité.

- Solde du plan de financement positif : le total des besoins est inférieur au total des ressources. Tous les besoins à l’enclenchement du projet sont couverts, de plus vous bénéficiez d’une marge de manœuvre.

Définir les besoins du plan de financement

Les besoins d’un plan de financement se décomposent en plusieurs catégories.

Les frais d’établissement

Ce type de frais correspond aux décaissements effectués pour la création de votre entreprise, tels que des frais de formalités (greffe, publicité), honoraires cabinet d’avocat pour la rédaction des statuts juridiques, frais d’immatriculation à la Chambre de Commerce, coûts des conseils d’ordre fiscal ou comptable…

Les frais d’établissement figurent à l’actif du bilan, soit dans la ligne immobilisations incorporelles.

Les immobilisations incorporelles, corporelles et financières

Elles concernent toutes les acquisitions permanentes qui rentrent dans le patrimoine de l’entreprise. Une acquisition est considérée comme immobilisation en tant que telle si son prix unitaire dépasse 500 € HT.

- Immobilisations incorporelles : ce sont tous les actifs immatériels ou biens non physiques, voués à servir l’entreprise sur le long terme (marque, brevet, licence, logiciel, fichier client etc).

- Immobilisations corporelles : ici nous avons à affaire à des actifs physiques qui seront utilisés sur plusieurs exercices comptables. Voici les exemples les plus fréquents : terrain, matériel informatique, mobilier, machines, camionnette de transport… Ces actifs sont utilisés pour l’activité de l’entreprise (production, locations à des tiers, fourniture de biens et de services.

- Immobilisations financières : en comptabilité, il s’agit d’actifs financiers à usage durable qu’une entreprise possède. On y trouve fréquemment : les titres de participation, les droits de créance, les prêts accordés ou encore les dépôts et cautionnements.

Le besoin en fonds de roulement (BFR)

Il désigne une somme d’argent financée pour que l’entreprise fonctionne dans des conditions favorables. Le besoin en fonds de roulement doit être estimé dès le lancement de l’activité. En effet, dès le début, une société connaît des besoins de financement à court terme (stocks, TVA…)

La trésorerie de démarrage

Comme son nom l’indique, la trésorerie de démarrage vient couvrir les premières charges auxquelles l’entreprise s’expose, avant même de réaliser du chiffre d’affaires.

Dès lors, comment calculer votre besoin de trésorerie initial ?

Pour ce faire, vous devez anticiper certains événements potentiellement susceptibles d’influencer votre trésorerie dans les mois qui suivent le lancement de votre activité. Pour la définir, une des méthodologies les plus efficaces demeure le plan de trésorerie .

Ce tableau va vous permettre non seulement de suivre, mais d’anticiper tous les encaissements et décaissements.

Ce tableau financier va vous présenter concrètement un solde de trésorerie mensuel . Si ce dernier se révèle négatif, cela vous indique que la trésorerie initialement estimée est insuffisante et fragile. Cet outil sert donc de pronostic sur des risques financiers.

Pour financer la trésorerie de démarrage, plusieurs options s’offrent à vous :

- apport personnel ;

- crédit de trésorerie ;

Définir les ressources du plan de financement

Pour pouvoir répondre à l’intégralité des besoins initiaux et au besoin en fonds de roulement prévisionnel, il est nécessaire de définir les ressources financières.

Les fonds propres

Tous ces capitaux sont représentés par les apports effectués par le créateur de l’entreprise et ses éventuels associés. Ces contributions peuvent être obtenues de différentes manières : crowdfunding, prêt bancaire personnel. Au démarrage d’une entreprise, bien souvent l’activité générée ne suffit pas à créer la trésorerie nécessaire pour financer le cycle d’exploitation. Ce sont toutes ces ressources qui assurent ce rôle

Les emprunts

Ils désignent les différents emprunts contractés par l’entreprise. La plupart du temps, ils sont sollicités auprès des banques ou établissements de crédit. Il peut s'agir à titre d’exemple de prêt à la création d’entreprise ou prêt d’honneur. Tous ces éléments doivent être intégrés au plan de financement.

La capacité d’autofinancement

La capacité d'autofinancement est un indicateur important du plan de financement, qui doit être calculé et intégré, quelle que soit la taille du projet, et même lorsque l’entreprise ne demande aucun prêt. La capacité d’autofinancement représente concrètement les ressources dégagées par l’entreprise et possiblement encaissables. Ces ressources proviennent de l’exploitation d'activités. In fine, elles servent à rétribuer les actionnaires, payer les dettes fournisseurs, fiscales, mais aussi et surtout de continuer à investir.

Focus sur le plan de financement sur 3 ans

Le plan de financement sur 3 ans est un tableau comptable qui possède deux grandes parties comme le plan de financement initial :

- Les ressources : à savoir les rentrées d’argent prévisionnelles.

- Les besoins : comment ces rentrées d’argent sont exploitées.

Son rôle est d’identifier si l’entreprise a un manque ou un excès de financement sur les trois prochaines années. Récolter ces informations se révèle très utile car lorsqu’elles mettent en exergue un besoin de financement, vous savez que vous devez rechercher de nouveaux financements auprès d’investisseurs ou des banques. Dans le cas d’un surplus, vous pouvez opter pour de nouveaux investissements afin de soutenir votre croissance.

Comme abordé précédemment, le plan de financement initial est un outil de base, par la suite il est nécessaire d’y inclure tous les événements rattachés aux exercices budgétisés.

Voici les principaux éléments clés à inclure :

- Les nouveaux investissements engagés

- Les nouveaux apports en capital ou en compte courant d’associé

- Les emprunts contractés

- Les distributions de dividendes

- La variation du besoin en fonds de roulement

- La capacité d’autofinancement ou le manque d’autofinancement.

Les ratios financiers du plan de financement

En comptabilité, les ratios permettent de vous faire une idée globale de la santé financière d’une entreprise, ils en existent de nombreux, en voici un échantillon :

La capacité d’endettement

Lorsque vous avez un projet de création d’entreprise ou de développement d’activité, il existe un paramètre à prendre en compte, c’est la capacité d’endettement. Il est impossible d’emprunter la totalité de votre besoin en financement. Vous devrez donc estimer votre capacité d’emprunt. Lorsque vous empruntez, généralement la banque finance jusqu’à 70 % du montant de votre projet. Les 30 % restants viendront d’apports personnels.

La capacité de remboursement

Cet indicateur vous informe du nombre d’années nécessaires pour rembourser vos prêts.

Elle se calcule avec la formule suivante :

Capacité de remboursement = endettement net / capacité de remboursement

Le taux d’endettement

Il faut savoir que la capacité de votre entreprise à rembourser votre passif n’est pas l’unique variable scrutée par la banque. D’autres paramètres tels que le ratio d’endettement net ou gearing sont analysés. Le taux d’endettement évalue le niveau de dettes d’une entreprise par rapport à ses fonds propres. Les établissements de crédit restent très attentifs sur ce taux, car il préfigure de votre capacité de remboursement. Il mesure donc votre degré de solvabilité.

Il se calcule de la manière suivante :

Taux d’endettement = Dettes financières / Capitaux propres

À lire aussi : Tout savoir sur le gearing (ratio d’endettement net) : définition, calcul, exemple

Analyser son plan de financement

L’objectif de cette étude comparative est de vous assurer que les besoins premiers liés au lancement de l’activité ont pu être couverts et que votre structure reste stable et saine sur l’ensemble des exercices budgétisés.

Gardez à l’esprit que pour que le financement de votre entreprise soit pérenne et viable, la somme des besoins doit être équivalente ou inférieure à la somme des ressources.

Idéalement, le montant global des ressources doit être supérieur, afin de laisser une marge de manœuvre en cas d'impondérables.

Quand les besoins sont trop présents

Quand les besoins sont forts et viennent fragiliser l’équilibre, il faut en premier lieu réfléchir à d’autres sources de financement externes. Si ce cas se présente, soyez attentif à ne pas déstabiliser les fonds propres et les fonds empruntés. En effet, cela entraînerait une difficulté dans votre capacité de remboursement.

In fine, utilisez ce tableau financier dans une perspective prévisionnelle, en incorporant les variations de besoin en fonds de roulement et les dividendes sur plusieurs exercices comptables, c’est ainsi que votre plan de financement initial évoluera vers un plan prévisionnel.

Le plan de financement est utile à bien des égards, il évalue le montant de votre projet, il vous aide à identifier les partenaires financiers, il permet de savoir si un financement bancaire est envisageable. C’est indéniablement un outil primordial pour l’entreprise au moment de sa création, que ce soit pour une TPE, PME ou grande entreprise.

Besoin de mieux anticiper votre trésorerie ? Agicap vous permet de gérer la trésorerie de votre entreprise en toute simplicité. Faites le test !

S'inscrire à notre newsletter

Vous aimerez aussi.

Immeuble Lyon Vaise Saint-Cyr, Bâtiment 2 57-59 Rue de Saint-Cyr 69009 Lyon

- Gestion de trésorerie

- Plan de trésorerie

- Connectivité bancaire

- Gestion des dépenses

- Gestion du recouvrement

Fonctionalités

- Positions de trésorerie

- Prévisionnel & scénarios

- Consolidation

- Moyens de paiement

- Gestion de la dette

- Cartes de paiements

- Dématérialisation des factures

- Relance de paiements

- Application mobile

- Restauration

- Construction

Entreprises

- PME 10 - 50M€ CA

- PME 1 - 10M€ CA

- Centre de ressources

- Calculateur DSO

- Modèles excel

- Livres blancs

- Fiches pratiques

- Gestion des dépenses et revenus

- Comptabilité

- Création d'entreprise

- Gestion & Finance

- Gestion d'entreprise

- Conditions Générales de Services

- Confidentialité

- Mentions légales

- Intégrations

- Partenaires

- Pourquoi Agicap

- Recrutement

- Plan de site

Plan de financement : pourquoi et comment l’établir ?

Le plan de financement est un outil essentiel pour tout entrepreneur qui veut asseoir la stabilité et la croissance de son business. Qonto vous explique ce qu’est un plan de financement , comment l’établir et l’analyser.

Qu’est-ce qu’un plan de financement ?

Définition du plan de financement.

Le plan de financement est un outil de gestion essentiel pour les entrepreneurs. Il permet d’ évaluer les besoins en capitaux nécessaires pour le lancement et l’exploitation d’une activité et les sources de financement disponibles pour les satisfaire.

Il s’agit d’un tableau détaillé qui projette les flux financiers prévus sur une période donnée, généralement sur les trois premières années d'activité.

L’ objectif du plan de financement est de :

- planifier efficacement les investissements initiaux ;

- anticiper les besoins en fonds de roulement ;

- garantir une gestion financière saine et pérenne.

À l’instar du plan de trésorerie, le plan de financement est l’un des documents qui composent le business plan.

Quelle est l’utilité d’un plan de financement ?

Le plan de financement remplit plusieurs fonctions essentielles dans la gestion d'une entreprise.

Tout d'abord, il permet d’identifier les besoins en capitaux nécessaires au démarrage et au développement d’un projet de création d’entreprise pour en évaluer la viabilité . Il aide à déterminer les ressources financières disponibles et les meilleures stratégies de financement à adopter.

Le plan de financement permet donc à l’entrepreneur de construire le prévisionnel financier de son business plan.

Il constitue aussi un outil de communication indispensable pour convaincre des financeurs potentiels de la solidité du projet. Dans le cadre d’une recherche de financement , il offre une base solide pour :

- souscrire un emprunt auprès d'une banque ;

- négocier avec des business angels ou des fonds de capital-risque.

Enfin, le plan de financement est un outil de pilotage efficace qui permet de suivre la trésorerie et d'ajuster les stratégies financières en fonction des évolutions du marché et de l'entreprise.

Ouvrez votre compte pro Qonto en 10 minutes.

Ouvrir un compte pro

Faut-il obligatoirement faire un plan de financement ?

La création d'un plan de financement n’est pas une obligation légale pour lancer une entreprise. Néanmoins, ce document est indispensable pour :

- minimiser les risques financiers ;

- anticiper les besoins de trésorerie ;

- prendre des décisions stratégiques adaptées ;

- obtenir un financement externe.

Comment se présente un plan de financement ?

Le plan de financement prend la forme d’un document structuré ou d’un tableau divisé en deux grandes parties :

- les besoins de financement ;

- les ressources financières disponibles .

Les besoins de financement

Pour démarrer une activité professionnelle, l’entreprise doit financer certains besoins avant même de générer du chiffre d'affaires . Par exemple :

- l’achat d’équipements ou de matières premières ;

- les frais liés à la création de la société ;

- les besoins en fonds de roulement.

Ces besoins doivent être clairement identifiés et chiffrés dans le plan de financement pour permettre une allocation efficace des ressources.

Les ressources financières disponibles

Les ressources affectées au financement des besoins de l'entreprise peuvent provenir :

- de l’apport des associés ;

- d’un emprunt bancaire ;

- de subventions d’investissement ;

- d’aides gouvernementales ;

- d’un financement fait par un investisseur privé.

Chaque source de financement présente des avantages et des inconvénients spécifiques. Néanmoins, leur combinaison peut permettre de garantir un équilibre financier optimal .

Vous pouvez facilement trouver un exemple de plan de financement ou un modèle à télécharger sur internet.

Comment établir un plan de financement ?

Voici les étapes à suivre pour établir un plan de financement efficace :

- estimer les frais liés à la création d’entreprise ;

- évaluer les dépenses de fonctionnement de la société ;

- calculer le besoin en fonds de roulement ;

- recenser les apports effectués par les associés ;

- prendre en compte les financements extérieurs .

Estimer les coûts liés à la création d’entreprise

L'estimation des frais liés à la création d'une entreprise doit prendre en compte plusieurs éléments , comme :

- les dépenses liées à l’enregistrement légal de l’entreprise (immatriculation de la société, rédaction des statuts, dépôt d’une marque, honoraires d'avocats, etc.) ;

- les investissements matériels (achat ou location de locaux, de mobilier, d'outillage, d'équipement informatique, etc.) ;

- les investissements immatériels (acquisition de brevets, de licences, de marques, de droits au bail, etc.) ;

- les frais liés au lancement effectif de l'activité (marketing, communication, création d’emplois, etc.).

En estimant précisément ces coûts, l’entrepreneur peut déterminer le montant total nécessaire au lancement de son activité.

Évaluer les dépenses de fonctionnement de la société

Les dépenses de fonctionnement récurrentes de l'entreprise comprennent :

- les coûts fixes, tels que les salaires des employés, les charges sociales, les loyers ou les remboursements d'emprunts ;

- les coûts variables, tels que les frais de production, les achats de marchandises ou les frais de distribution ;

- les dépenses liées à l'administration générale de l'entreprise, telles que les frais de comptabilité ou d’assurance.

Une analyse minutieuse de ces dépenses permet d'établir un budget opérationnel réaliste pour l'entreprise.

Calculer le besoin en fonds de roulement

Le besoin en fonds de roulement (BFR) représente la différence entre les ressources et les besoins à court terme de l'entreprise. Il s’agit donc de la somme nécessaire pour financer son cycle d'exploitation.

Le besoin en fonds de roulement est calculé à partir :

- des délais de paiement accordés aux fournisseurs ;

- des délais de recouvrement des créances clients ;

- du niveau des stocks nécessaires à l’activité.

La formule à utiliser pour calculer le BFR est la suivante : BFR = créances clients + stocks - dettes fournisseurs.

Grâce au BFR, le dirigeant peut déterminer le montant de trésorerie nécessaire pour couvrir les dépenses courantes de l'entreprise et garantir son fonctionnement quotidien. Il permet ainsi d’assurer la liquidité et la solvabilité de l'entreprise.

Recenser les apports effectués par les associés

Les apports en capital effectués par les associés constituent une source de financement interne pour l'entreprise.

Ces apports peuvent prendre plusieurs formes , à savoir :

- des apports en numéraire (versement de sommes d’argent) ;

- des apports en nature (apport de matériel) ;

- des apports en industrie (apport d’un savoir-faire).

Recenser précisément les apports des associés et les valoriser correctement dans le plan de financement est essentiel. En effet, ils contribuent à renforcer les fonds propres de l'entreprise et à garantir sa solidité financière.

Prendre en compte les financements externes

En complément de ses ressources internes, l’entreprise doit souvent recourir à des financements externes pour couvrir ses besoins financiers.

Ces financements peuvent prendre plusieurs formes , comme :

- un prêt bancaire à moyen ou long terme ;

- une ligne de crédit ;

- une aide accordée par les pouvoirs publics ;

- un investissement en capital (business angels, fonds de capital-risque, etc.) ;

- un financement participatif.

L’entreprise doit choisir les solutions de financement les plus adaptées à ses besoins et à ses contraintes pour garantir sa croissance et son développement.

Comment analyser un plan de financement ?

Pour mener une analyse approfondie et efficace d'un plan de financement, il faut :

- évaluer l'équilibre financier global ;

- analyser la structure des financements ;

- évaluer la rentabilité ;

- anticiper les besoins et les risques futurs .

Évaluer l'équilibre financier global

Pour débuter l’analyse du plan de financement, il faut d’abord comparer les ressources disponibles par rapport aux besoins de financement de l'entreprise.

Ainsi :

- si les ressources sont suffisantes pour couvrir les besoins, le plan est considéré comme positif ;

- si le montant des ressources et des besoins est équivalent, le plan est à l'équilibre ;

- si les besoins dépassent les ressources, le plan est considéré comme négatif.

Dans ce dernier cas, l’entreprise ne peut pas faire face à ses obligations financières , ni à des dépenses imprévues. Elle doit alors chercher de nouveaux financements externes ou revoir son business plan.

Analyser la structure des financements

Il faut ensuite analyser les différentes sources de financement utilisées dans le plan pour s’assurer de leur solidité et de leur diversité.

En effet, la dépendance excessive à une source de financement unique représente un risque pour l'entreprise. Il faut donc s’assurer que les financements internes et externes sont bien équilibrés et correctement répartis .

Évaluer la rentabilité financière

Plusieurs ratios financiers peuvent être utilisés pour évaluer la santé financière de l’entreprise, comme :

- le ratio d’endettement ;

- le retour sur investissement ;

- le seuil de rentabilité ;

- la marge bénéficiaire nette ;

- la capacité d’autofinancement .

Ces ratios apportent de précieuses indications sur la capacité de l'entreprise à rembourser ses dettes, à générer des liquidités et à dégager des bénéfices. Ces éléments sont importants pour attirer les investisseurs et assurer la croissance à long terme de l'entreprise.

Vérifiez que les hypothèses de votre plan de financement (projections de vente, délais de paiement, etc.) sont cohérentes avec les données du marché et les tendances sectorielles.

Anticiper les besoins et les risques futurs

L'analyse du plan de financement doit permettre d'anticiper les besoins à venir et de gérer les risques potentiels . L’entreprise peut par exemple :

- identifier les investissements à venir ;

- anticiper la volatilité des marchés ;

- simuler des retards de paiement clients.

Grâce à une évaluation rigoureuse des risques, l'entreprise peut mettre en place des mesures préventives pour garantir sa pérennité financière.

Le plan de financement doit être analysé régulièrement pour tenir compte des évolutions du marché, des résultats obtenus par rapport aux prévisions et des changements dans l'environnement économique et réglementaire.

L’analyse de votre plan de financement vous a permis de constater que vos sources de financement ne sont pas assez diversifiées ?

Qonto a négocié pour vous des offres partenaires accessibles et adaptées à vos besoins, qui vous permettent d’obtenir un prêt 100 % en ligne à partir de 500 euros.

Découvrez-les dans votre application et faîtes une demande de financement . Si elle est acceptée, vous recevrez les fonds directement sur votre compte pro Qonto . C’est simple et rapide.

Questions fréquentes

Comment faire un plan de financement immobilier .

Un plan de financement immobilier est nécessaire pour obtenir un prêt bancaire dans le cadre d’un projet d’achat immobilier. Il permet de faire le bilan du besoin de financement en comparant :

- les dépenses totales liées au projet (prix d’achat, frais de notaire, frais d’agence, coût des travaux) ;

- les ressources à disposition pour les financer (revenus, apport personnel, prêt).

Une fois ces éléments identifiés, le plan de financement immobilier laisse apparaître le montant qu’il reste à emprunter.

Comment faire un plan de financement initial ?

Le plan de financement initial permet de vérifier que le porteur de projet dispose des fonds nécessaires pour financer le lancement de son entreprise. Il doit être réalisé avant le démarrage effectif de l’activité et inclure :

- l’ensemble des besoins nécessaires (les investissements, la trésorerie et le besoin en fonds de roulement) ;

- le modèle de financement (fonds propres, sommes empruntées et coûts associés, etc.).

Sur quelle durée est établi un plan de financement prévisionnel ?

Un prévisionnel financier est généralement établi sur une période de trois ans. En effet, le business plan doit prévoir un plan de financement sur les premières années d’exercice de l’activité professionnelle.

- IA Continuum

- Simulateur PMP®

- Simulateur d’examen PSM1™

- Healthcheck projet

- Fondamentaux Gestion Projet

- Conduite du changement

- Rôle du chef de projet

- PMO (Bureau gestion de projet)

- Méthodes gestion projet

- Certifications Gestion de Projet

- La culture Agile

- L’Agilité à l’échelle

- Concept de Produit

- Les outils de l’agilité

- Le framework Scrum

- Fondamentaux de la qualité

- Les Normes de qualité

- Outils de la qualité

- Communication

- Développement personnel

- Gestion de temps

- Gestion des équipes

- Résolution des problèmes

- Création d’entreprise

- Contrôle de gestion

- Stratégie d’entreprise

- Lean Management

- Outils d’analyse stratégique

- Continuum : Plateforme IA

- Healthcheck de projet

- Simulateur Examen PMP®

- Pack Gestion Projet

- Kit management de projet

- Guide Gestion multi projets

- Kit de l’Agilité

- Guide pratique du PMO

- Guide Chef de projet Efficace

- Guide conduite du changement

- Guide Entretien Chef de projet

- Pack Gestion Qualité

- Guide management qualité

- Guide résolution de problèmes

- Guide démarche lean

- Guide pratique Six Sigma

- Guide diagramme d’ishikawa

- Pack Efficacité

- Guide prise parole en public

- Guide réunions productives

- Guide de gestion du temps

- Guide résolution des conflits

- Guide projet professionnel

- Guide du business plan

- Guide Business Model Canvas

- Voir tous les outils et guides

- Formation gestion de projet

- Formation maitrise délais projet

- Formation Agilité Scrum

- Formations pour entreprise

Comment monter le plan de financement de votre business plan ?

La création d'un plan de financement est un incontournable de votre business plan.

Pour rappel, votre business plan permet de planifier le développement de votre activité, de démontrer la viabilité économique de votre projet, de convaincre les investisseurs et les banques de vous soutenir, et les partenaires de travailler avec vous.

Cette viabilité doit également être prouvée et étayée par des chiffres dans le plan financier, qui reflète de manière précise et chiffrée ce que vous avez exposé précédemment dans votre business plan.

Le plan financier est situé en fin de business plan, il doit être complet, réaliste et basé sur des données fiables.

Vous trouverez dans cet article tous les éléments permettant de monter un plan financier efficace, où vous serez en mesure de créer un plan financier solide et convaincant qui mettra en valeur la viabilité économique de votre projet.

Qu’est-ce que le plan de financement ?

Le plan de financement prévisionnel est une partie intégrante du business plan qui détaille les aspects financiers de l'activité future.

Ce plan financier permet d'évaluer la viabilité financière du projet, mais également d'attirer les investisseurs, les banques et les partenaires potentiels pour les convaincre.

En effet, un pitch bien structuré et basé sur le plan financier est essentiel pour capter l'attention et convaincre de la solidité de votre projet.

Il s'agit d'une feuille de route pour la gestion financière de l'activité future.

Le plan financier au sein d'un business plan à plusieurs utilités que nous allons détailler ci-dessous.

1) Évaluation de la viabilité

Il sert tout d'abord à évaluer la viabilité de votre projet.

En effet, les entrepreneurs vont pouvoir déterminer si leur projet est financièrement réalisable, en identifiant tous les défis financiers potentiels et planifiant leurs solutions.

Le plan financier vous permettra d'examiner en détail tous les éléments financiers de votre activité.

Vous découvrirez ainsi des aspects auxquels vous n'auriez pas forcément pensé sans ce plan.

2) Rassurer et attirer les investisseurs, les banques et les partenaires

Il est également très utile auprès de vos investisseurs, de vos banques et de vos partenaires potentiels.

En effet, un plan financier bien élaboré et ficelé, détaillé, clair et compréhensible va plus facilement convaincre les investisseurs, les banques et vos partenaires de la solidité et de la rentabilité de votre activité future.

Le plan financier va permettre d'évaluer facilement et clairement le risque de votre activité et potentiel retour sur investissement attendu.

3) Un outil de gestion interne

C’est également un outil de gestion interne qui va vous servir de guide pour :

- La gestion financière quotidienne

- La stratégie de l'entreprise pendant les premières années de sa vie, 3 ou 5 ans selon la durée du plan financier du business plan que vous avez mis en place

En effet, il va vous servir de prévisionnel de base pour surveiller les performances financières et prendre les décisions qui s'imposent.

4) Préparation aux imprévus

Le plan financier va vous permettre de vous préparer aux imprévus.

E n effet, en rédigeant votre plan financier du business plan, vous allez pouvoir planifier des réserves financières, des coussins pour faire face aux différents imprévus comme par exemple les fluctuations du marché.

Vous allez également prévoir des scénarios un peu plus pessimistes qui vont vous permettre de garder une stabilité financière même en cas de période difficile.

Modèle de Plan Financier

Simplifiez vos prévisions financières et contrôlez vos coûts avec notre plan financier tout-en-un.

Simplifiez vos prévisions financières et contrôlez vos coûts.

Etapes de mise en place du plan financier

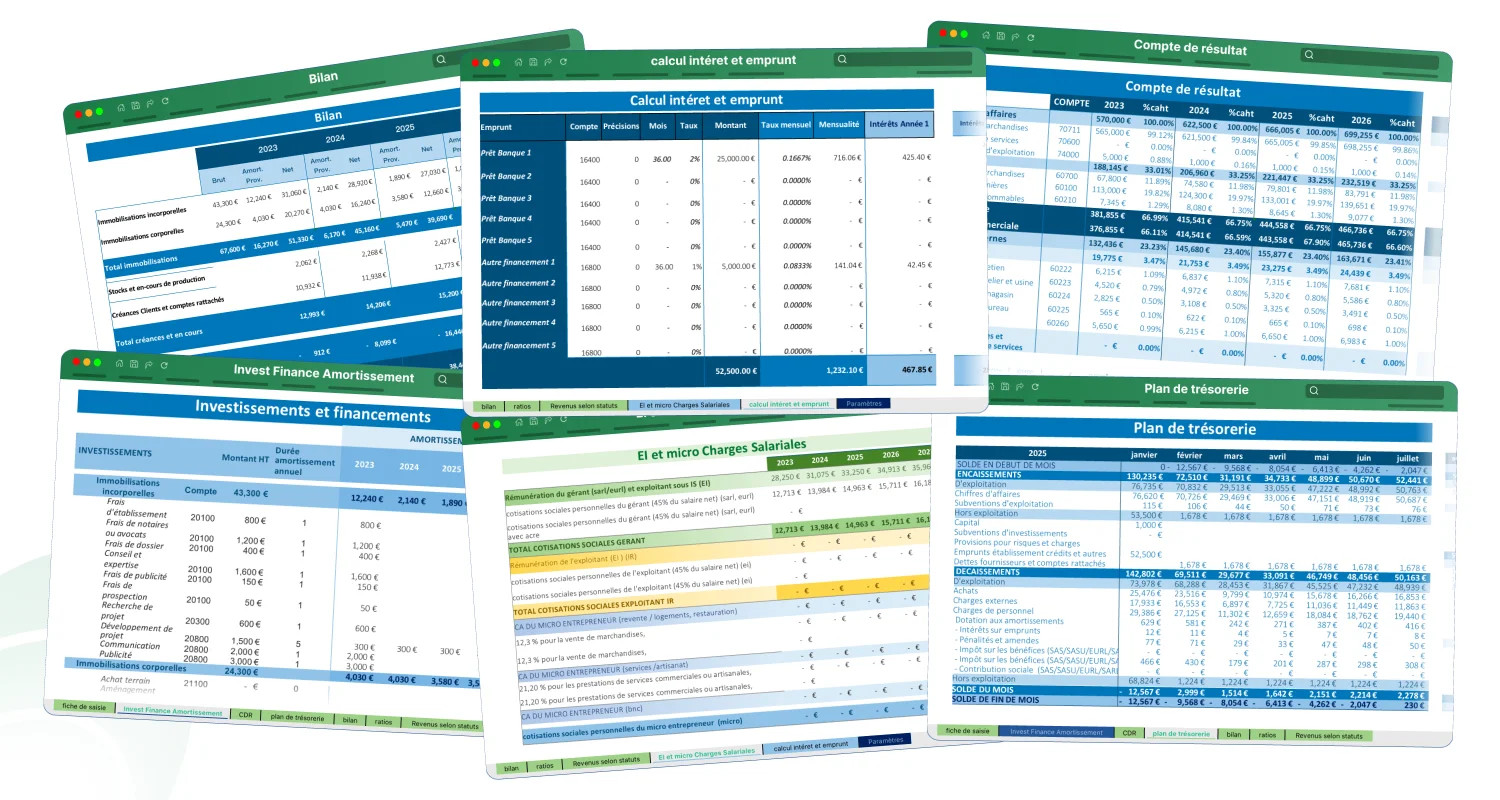

Le plan financier contient plusieurs tableaux financiers, que nous allons voir ensemble un à un dans cette partie.

Ils sont interdépendants les uns des autres. Il faut donc être très vigilant et s'assurer que les tableaux restent logiques les uns vis-à-vis des autres.

De plus, chaque changement entraîne des effets sur les autres tableaux, la plus grande rigueur est donc de mise.

Heureusement, il existe des modèles de plan financier de business plan, comme vous en retrouverez dans notre guide du business plan qui permet à ces changements de s'opérer automatiquement.

Etape 1 : Les investissements

On commence par le tableau des investissements.

Tout simplement, parce que c'est avec tous les investissements et les besoins de départ que vous allez pouvoir savoir ce dont vous avez besoin.

1.1) Les immobilisations

On va donc lister tous les investissements qui sont nécessaires, que cela soit des immobilisations corporelles ou incorporelles ainsi que le fonds de roulement.

D'un côté, on va identifier et quantifier les investissements nécessaires au démarrage et à la croissance de l'entreprise, c'est-à-dire :

- Les immobilisations corporelles qui peuvent être des équipements, du mobilier, des bâtiments, du matériel …

- Les immobilisations incorporelles, à savoir : des logiciels, des frais de recherche et de développement, des brevets et tous les coûts incorporels en général de l'agencement de l'activité. Il peut s'agir d'experts en gestion, en juridique, en droit, en fiscalité, e t aussi la promotion qui est conséquente et tous les achats liés à l'ouverture comme les sites internet et réseaux sociaux. Les investissements incorporels sont en général de plus en plus nombreux.

1.2) Les fonds de roulement

Ensuite, on va renseigner tout ce qui est fonds de roulement, qui est tous les stocks et trésorerie de sécurité et de départ lorsque vous allez lancer votre activité.

Pour pouvoir faire du chiffre d'affaires, vous allez devoir investir au départ sur votre activité.

Dans le fonds de roulement aussi aujourd'hui, on va inclure tout ce qui est en leasing.

En effet, de plus en plus, on ne va plus acheter le matériel ni le logiciel, on va faire du leasing, on va louer le matériel sur un an ou plus et il va falloir le comptabiliser.

1.3) Les amortissements

Ensuite tous ces investissements de départ, il va falloir les amortir, on va devoir donc calculer les amortissements par rapport à la durée de vie de cet investissement.

Cet amortissement pour répartir les coûts sur la durée de vie de vos investissements, est calculée de façon assez précise, investissement par investissement.

Exemple :

- Sur un bien immobilier, l’amortissement va être entre 20 et 30 ans

- Sur du matériel, il va être entre 5 et 15 ans

- Sur un ordinateur ou un outil informatique en général, vous allez le mettre sur 3 à 5 ans

Une fois le tableau des investissements rempli, on sait enfin quels sont les besoins de financement qui sont nécessaires.

On va donc à la 2ᵉ étape, à savoir remplir le tableau des financements.

Etape 2 : Les financements

Dans l'étape précédente, nous avons détaillé les besoins en investissement pour démarrer l'activité, nous allons pouvoir maintenant mettre en parallèle les besoins de financement.

Il existe de nombreuses sources de financement et il va falloir donc d'une part les identifier, mais aussi les diversifier.

Le plus connus, reste les capitaux propres qui sont apportés par le gérant ou par les actionnaires, voire par d'autres investisseurs.

Il existe également :

- Les prêts bancaires

- Les subventions

- Les prêts personnels

- Le compte courant d'associé (les associés vont mettre un peu d'argent au démarrage de l'entreprise, mais qui devra être remboursé en fin d'année par l'entreprise).

En résumé :

Le plan de financement va décrire comment on va financer les besoins.

En général, nous avons :

- Les apports en capital du gérant et ses associés ou des actionnaires

- Les emprunts bancaires qui sont des prêts à moyen et long terme

- Les emprunts personnels, et selon l'activité, on peut bénéficier de subventions

Pour finir, on a également le leasing ou le crédit-bail ou la location avec ou sans option d'achat de biens matériels.

Comme on peut le voir, il y a vraiment un lien qui est très fort entre le tableau des investissements et le tableau des financements qui se complètent parfaitement.

Une fois ces éléments de base mis en place, on va pouvoir s'attaquer au compte de résultat.

Etape 3 : Le compte de résultat

Le compte de résultat est certainement le tableau du plan de financement prévisionnel qui réclame le plus de travail et qui est celui qui est le plus regardé par les investisseurs et les banquiers.

En effet, le compte de résultat nous permet de déterminer la rentabilité future de l'entreprise sur une période donnée.

Le compte de résultat est tout simplement l'activité de l'entreprise sur un an, et en général dans le plan financier du business plan, on le fait sur 3 ou 5 ans.

Il permet de voir la rentabilité de l'activité.

Pourquoi sur 3 ou 5 ans ?

Tout simplement parce que la première année d'une part n'est pas forcément complète et d'autre part en général, il faut compter 2 à 3 ans pour que l'activité soit réellement lancée et donc que la lecture résultat soit pleinement pertinente.

Il faut laisser le temps à l'activité de se lancer.

Qu'est-ce que l’on retrouve dans le cône résultat ?

On retrouve d'un côté tous les revenus, c'est-à-dire toutes les ventes prévues et de l'autre côté toutes les charges.

En déduisant des revenus les charges, on obtient le résultat net.

En termes de revenus :

on retrouve le chiffre d'affaires qui est le total des ventes de biens ou de services ainsi que tous les autres produits comme les revenus exceptionnels (comme une vente de mobilier ou de la location) ; les subventions d'activités…

Au niveau des charges :

On va retrouver toutes les dépenses nécessaires au fonctionnement de l'entreprise.

On retrouve tout ce qui est charges d'exploitation avec :

- Les achats de matières premières

- Les achats de marchandises

- Les frais de personnel

- Les charges externes avec tout ce qui est loyer, assurance et tout ce qui est prestataire de service, maintenance et réparations.

En général, dans les charges, les frais de personnel sont assez importants.

On retrouve également toutes les charges financières, c'est-à-dire les intérêts sur emprunt et les amortissements qui vont aussi passer d’années en années.

Ainsi que les charges exceptionnelles comme les pertes sur des créances irrécouvrables et des amendes.

Tout cela va nous donner le résultat net.

Il ne sera pas forcément positif dans les premières années et donc déficitaire, or, il est nécessaire que cette activité devienne bénéficiaire sur votre plan financier de business plan à un moment donné.

Il est évident que si vous présentez un compte de résultat sur 5 ans qui est déficitaire, personne ne va vous suivre.

Cela signifie également que votre activité n'est pas rentable et vouée à l'échec, ce qui n'est pas ce que vous souhaitez.

Dans ce cas-là, il faut retravailler votre business plan pour ainsi retravailler votre plan financier jusqu'à obtenir un résultat qui est pertinent.

Etape 4 : La trésorerie

Ensuite, il est temps de s'attaquer au plan de trésorerie .

L’avantage en passant par un outil comme celui de notre guide du business plan est que vous n'aurez pas à remplir grand-chose.

Vous aurez juste à mettre quelques paramètres en place et le reste se remplira automatiquement par rapport à ce que vous aurez saisi précédemment notamment par rapport aux comptes de résultats.

Un plan de trésorerie, représente les flux de trésorerie mensuels, c'est-à-dire les entrées et les sorties d'argent sur une période donnée en général qui va de 1- à 3 ans.

Cela sert tout simplement à s'assurer que votre activité disposera toujours de liquidités suffisantes pour faire face à ses différentes obligations.

En effet, parfois, on peut avoir un compte de résultat qui est tout à fait honnête avec un résultat à la fin d'année qui est bon. Mais, on va se rendre compte assez rapidement que malheureusement la trésorerie est catastrophique.

Cela veut dire que certes, il va y avoir de l'argent qui va rentrer.

Mais, il y a aussi un décalage entre le moment où on doit sortir l'argent pour acheter des choses pour faire fonctionner son fonds de roulement, tenir ses engagements financiers, en payer les frais, et le moment où on va percevoir les revenus de cette activité.

Il peut y avoir un gap tellement important que les flux vont être négatifs durant cette période. Or, vous ne pouvez pas vous permettre d'avoir une activité dans laquelle votre trésorerie sera négative pendant de longs mois.

En effet, les banques n'autorisent pas de découvert important au niveau des entreprises. Et ces découverts, même quand ils sont autorisés, reviennent très chers à votre activité.

- Quand on a une grande entreprise, en général, les croisements de flux font que la trésorerie se maintient.

- Par contre, pour une petite entreprise, entre le délai de paiement fournisseur et le délai de paiement de vos clients, avec le temps de production au milieu, des problèmes de trésorerie peuvent apparaître assez rapidement.

Pour rappel, le tiers des entreprises mettent la clé sous la porte dans les 5 premières années. Et ce n'est pas forcément une question de mauvais résultats.

Souvent, c'est un problème de trésorerie dû par ce gap entre le paiement des charges, la production et la rentrée effective des revenus.

Il est donc essentiel de travailler ce tableau de flux de trésorerie pour faire en sorte que vous ne vous retrouviez pas avec plusieurs mois d'affilée dans le rouge.

Vous pouvez avoir un mois ou deux en négatif au début de votre activité, voire un trimestre .

Cela reste extrêmement difficile, parce qu'il faut avancer des fonds et qu'on n'a pas de revenus suffisants qui rentrent. Mais, votre tableau de flux de trésorerie doit rester positif au maximum.

Donc, dites-vous bien que les investisseurs et les banques vont regarder le plan de trésorerie. Ils vont vérifier que votre trésorerie est effectivement bien gérée et qu'elle ne va pas vous mettre dans une situation difficile qui va mener à la fin de l'activité purement et simplement.

En effet, même si vous faites du résultat, vous ne pouvez pas vous permettre de vivre à crédit sur votre compte bancaire. Il est donc essentiel d'avoir une trésorerie saine et c'est ce qui est vérifié sur votre flux de trésorerie.

Les principaux flux d'entrée de trésorerie sont :

- Les encaissements des ventes avec le paiement des clients

- L'apport en capital qui sont les fonds portés par les actionnaires

- L'argent des emprunts qui sont obtenus auprès des banques ou d'autres institutions ou auprès de personnes qui vous ont prêté de l'argent

- Viennent également les subventions et les différentes aides qui peuvent être apportées par la ville, par le département, par la région ou par le gouvernement

Les flux de trésorerie sortants, eux sont nombreux avec le paiement de tous les fournisseurs et prestataires externes.

Cela peut être lié directement à l'achat de marchandises ou de matières premières ou bien tout ce qu'il y a autour sur les charges générales : paiement des salaires, investissements et remboursements des différents prêts.

4.1) Flux de trésorerie et compte de résultats

Vous allez me dire, mais ça revient au même que le compte de résultat et bien non pas du tout.

Le compte de résultat lui ne prend pas en compte les délais.

À partir du moment où il y a votre facture, que ce soit celle de votre fournisseur, de votre prestataire ou celle que vous faites à votre client, c'est comptabilisé immédiatement.

Le flux de trésorerie, lui, va prendre en compte les délais, c'est-à-dire les délais de paiement de vos clients, mais aussi le délai de paiement de vos fournisseurs.

Par exemple, votre client ne vous paie pas, cela rentre dans le chiffre d'affaires de votre compte de résultat. Et éventuellement plus tard, il y aura une ligne qui va le déduire, car la créance sera irrécouvrable.

Sur le plan de trésorerie, par contre, vu que l’on est sûr du flux, on ne va pas comptabiliser puisque l'argent n'est pas rentré dans les caisses. D'où l'importance d'avoir des clients qui payent le plus vite possible et de payer le plus tard possible vos prestataires et fournisseurs.

Autre différence de taille, sur votre compte de résultats, vous avez seulement les amortissements de vos immobilisations et les intérêts de vos emprunts.

Mais sur votre plan de trésorerie, vous allez retrouver :

- L'investissement en flux négatif dès le paiement effectif

- Vos emprunts en intégralité en flux positif quand il est versé par la banque

- Le capital plus intérêts en remboursement

Vous retrouvez également dans vos flux de trésorerie tous les capitaux, subventions, aides et prêts quand ils sont versés.

Etape 5 : Le bilan

Le bilan est le dernier tableau qui est intégré au plan financier du business plan.

Il s’agit d’une photographie de votre entreprise à un moment donné, en général au 31 décembre de l'année.

Cette photographie va se diviser en 2 parties :

- D'un côté, on va avoir ce qu'on appelle les actifs

- Et de l'autre côté les passifs, nous allons voir chaque catégorie en détail.

5.1) L'actif

L’actif est tout ce que possède l'entreprise.

Il se divise en 2 parties :

- L'actif immobilisé, c'est-à-dire tous les biens durables de l'entreprise. Il s'agit de toutes les immobilisations comme les terrains, les bâtiments, le matériel, mais aussi les brevets, les logiciels, tous les investissements tangibles et intangibles.

- L'actif circulant composé des stocks de marchandises, des créances clients (les paiements qui n'ont pas encore été faits par vos clients), et les disponibilités en banque (l'argent que vous avez en banque de disponible).

5.2) Le passif

Le passif est tout ce que doit l'entreprise.

Ce sont les ressources de l'entreprise, donc d'une part, on va retrouver les capitaux propres :

- Les ressources apportées par les actionnaires ou les gérants avec le capital social

- L es réserves

- Le résultat de l'exercice clôturé, déduit des dividendes versés s'il y en a

Et d’autre part, il y a toutes les sommes dues par l'entreprise à des tiers. Parmi ces dettes, on retrouve :

- Les emprunts qui sont toujours en cours

- Les dettes fiscales et sociales (dues aux impôts, à l’Urssaf et autres organismes d'État)

- Les dettes fournisseurs (les factures que nous n'avons pas encore réglées à nos fournisseurs)

Actif et passif doivent être en équilibre.

L'actif est forcément égal au passif, si ce n'est pas le cas, c'est que vous avez mal complété votre bilan.

N'hésitez pas à faire appel à notre guide du business plan qui vous fournit des outils pour faire votre plan financier en toute tranquillité avec un bilan fiable.

Les autres éléments à intégrer au plan financier

Nous avons vu à l'étape précédente les différents tableaux qui composaient notre plan financier du business plan.

Maintenant, nous allons voir les autres éléments qui sont intégrés au plan financier pour une meilleure lisibilité pour ceux qui vont lire votre business plan et votre plan financier.

Ces éléments ne sont pas des annexes, ce sont des éléments très importants à intégrer pour éviter à vos lecteurs d'avoir à faire les calculs eux-mêmes.

En effet, ces éléments permettent de jauger la fiabilité et la solidité de votre plan financier.

1) Les soldes intermédiaires de gestion (SIG)

On commence avec les soldes intermédiaires de gestion, alias SIG, qui jalonnent tout le compte de résultat.

Je vous conseille de ne pas les faire à part, mais de les intégrer directement dans votre compte de résultat et de les surligner d'une façon ou d'une autre afin qu’ils soient visuellement impactants.

Vous retrouverez tout d’abord la marge commerciale puis la valeur ajoutée et enfin l'excédent brut d'exploitation, alias EBE, pour atteindre le résultat d'exploitation.

Pour arriver au résultat courant avant impôt alias RCAI, on additionne le résultat d'exploitation plus le résultat financier.

Pour le résultat net, on additionne le RCAI au résultat exceptionnel et on retire l’impôt sur les sociétés.

Vos investisseurs, banquiers et partenaires vont regarder ces éléments. Donc ne les négligez pas, de plus ils sont assez faciles à intégrer au compte de résultats.

2) Les ratios

Rajoutez les ratios, c'est-à-dire les indicateurs financiers, pour que les personnes qui vont analyser votre plan financier du business plan n'aient pas à le faire.

Donc, préparez-en suffisamment afin que vos investisseurs, vos futurs partenaires ou votre banque puissent trouver les ratios qui leur conviennent dans le but de se décider.

Avec les SIG que nous avons vus précédemment, on a pu voir la rentabilité avec la marge brute et la marge nette.

Il y a aussi le ROI (le retour sur investissement) qui est un ratio que vos investisseurs vont systématiquement regarder donc, préparez-le en avance.

Le seuil de rentabilité et le point mort (le point où les revenus couvrent les coûts) doivent se produire dans la première année, au pire dans la 2ᵉ année et sont à intégrer au plan financier.

Enfin, vous allez calculer les ratios d'endettement avec notamment le ratio d'endettement (Dettes totales / Capitaux propres) et la capacité de remboursement (Dettes financières / Capacité d’autofinancement).

3) Le fonds de roulement

Autre élément important à ajouter : le fonds de roulement, à calculer vous-même afin de montrer qu'il est sain.

Le fonds de roulement est l'excédent des ressources stables sur les actifs immobilisés.

C'est-à-dire que vous allez prendre vos capitaux propres et dettes long terme auxquels vous allez soustraire vos actifs immobilisés, c'est-à-dire vos investissements.

Le but est de vous assurer que vous avez assez de liquidités pour couvrir vos besoins à court terme et que vos investissements sont bien financés par vos ressources à long terme.

4) Le besoin en fonds de roulement

Le besoin en fonds de roulement est tout l'inverse.

Il représente les besoins en fonction des délais de paiement des clients et des délais de paiement de vos fournisseurs en incluant bien sûr les stocks nécessaires.

Votre besoin en fonds de roulement est tout simplement le décalage de la trésorerie entre le moment où vous allez payer vos fournisseurs et le moment où vos clients vont vous payer.

Cela se traduit ainsi dans le bilan : BFR = (stocks + créances clients + créances fiscales) - (dettes fournisseurs + dettes sociales + dettes fiscales).

Si votre besoin en fonds de roulement est trop important, il va falloir optimiser la gestion des stocks, accélérer les encaissements et retarder les décaissements fournisseurs.

Bien entendu, il ne s’agit pas de régler en retard les dettes sociales et les dettes fiscales ou pire vos salariés.

5) Le Cash Flow

Autre élément important pour les lecteurs de votre plan financier du business plan : le cash flow.

C'est la différence entre votre fonds de roulement et votre besoin en fonds de roulement.

Le cash flow est donc la marge qu’il vous reste pour faire fonctionner votre activité et qui vient appuyer en cas de coup dur.

Cette marge va vous permettre d'augmenter vos capitaux et vos réserves et de pouvoir faire de nouveaux investissements. Elle va aussi permettre à votre activité de croître et de subvenir à ses besoins.

Le cash flow est l'autosuffisance de votre activité, donc il doit être positif sur votre plan financier à l'issue de 3 ou 5 ans.

6) Les annexes financières

Enfin, on va fournir des annexes financières qui vont compléter et expliquer les tableaux financiers principaux de votre plan financier du business plan.

Elles peuvent inclure diverses choses : tout d'abord les hypothèses de travail que l’on va donc détailler pour les prévisions.

On peut également détailler les calculs en expliquant la manière dont les chiffres ont été calculés pour des choses complexes.

On peut aussi proposer des scénarios alternatifs, des prévisions financières basées sur des plans et des scénarios qui sont plutôt optimistes, pessimistes ou réalistes pour rassurer si on est sur un marché qui est relativement mouvant.

Et enfin, on peut transmettre les sources de données qui ont pu être utilisées pour appuyer le plan financier :

- Des études de marché

- Des benchmarks sectoriels

- Des éléments venant de concurrents à l'activité similaire

Il permet de démontrer la viabilité économique de votre projet, de convaincre les investisseurs et les banques de vous soutenir, et de rassurer vos partenaires.

Cet article vous a donné tous les éléments nécessaires pour élaborer un plan financier efficace.

Grâce aux informations détaillées ci haut, vous serez en mesure de créer un plan financier robuste et persuasif, mettant ainsi en valeur la viabilité économique de votre projet.

Gilliane Delhaye

A propos de l'auteur

Gilliane est expert en gestion et stratégie. Après 15 années d’expérience en tant que bras droit de dirigeant, directeur financier et responsable du contrôle de gestion, elle a monté en 2020 sa société, Azur Obra, pour accompagner les dirigeants sur la création de leur entreprise et le suivi de leur activité afin de booster leur CA, améliorer leurs marges et optimiser leurs résultats. En savoir plus sur Gilliane et ses publications

Les autres articles du dossier

Comment pitcher votre business plan (+astuces), comment réussir le prévisionnel financier de votre business plan (+conseils), business plan : 3 composantes clés (+ trame et exemple), comment faire un business model canvas (exemples + checklist), l’esprit entrepreneurial : comment le développer et quels obstacles à surmonter , stratégie de croissance : comment assurer la pérennité de l’entreprise, etude de faisabilité économique ou étude économique en 3 étapes (+ exemples), 10 astuces pour convaincre un investisseur du bien-fondé de votre projet.

Guide GRATUIT du chef de projet

25 points clés que la plupart des chefs de projet négligent dans la gestion de leurs projets (+ concepts et notions clés).

La session a expiré

Veuillez vous reconnecter. La page de connexion s’ouvrira dans une nouvelle fenêtre. Après connexion, vous pourrez la fermer et revenir à cette page.

Recevez gratuitement l e Guide Pratique du Chef de Projet Performant

* Suivez une méthodologie claire pour gérer vos projets de bout en bout

* Améliorez votre efficacité opérationnelle en utilisant les bons livrables au bon moment

* Suivez 25 conseils d'expert pour chaque phase du projet et arrêtez de subir les dérives

Vos données seront en lieu sûr, nous détestons le spam sans doute autant que vous, et vous pouvez vous désinscrire à tout moment. Voir notre politique de confidentialité .

- Micro-Entreprise

- Association

- Choix Statut

- Services B2B

- SASU et EURL

- Bilan et liasse fiscale

- Déclarations de TVA

- Devis et Facturation

- Services Conseils

- Synchoronisation bancaire

- Tableau de bord et pilotage

- Domiciliation Entreprise Votre adresse prestigieuse à Paris

- Modifications de Statuts Procédure 100% en ligne

- Dissolution d'entreprise Traitement sous 24h

- Agent commercial

- Agent immobilier

- Bâtiments et Travaux Publics

- Boulanger, pâtissier, biscuitier

- Chauffeur de taxi et VTC

- Coach sportif et fitness

- Développeur web

- Métiers de la santé

- Restauration

- Services à la personne

- Transport de marchandises

- Webdesigner

- Autres activités

- 100 conseils pour créer

- La création d’entreprise

- Réflexion préalable

- Idée de création

- Business model

- Construire son projet

- Analyser l’entreprise

- Négocier le rachat

- Location-gérance

- Commerce organisé

- Se faire accompagner

- Étude de marché

- Préparer son business plan

- Prévisionnel financier

- Valider son Business Plan

- Faire son Business Plan en ligne

- Préparer son dossier

- Aides à la création

- Apports en capital

- Compte courant d’associé

- Financements bancaires

- Outils de trésorerie

- Investisseurs

- La micro-entreprise

- L’entreprise individuelle

- L’EURL

- L’association

- Régimes fiscaux

- Sécurité sociale

- Choix du statut juridique

- Local professionnel

- Autres choix de création

- Statuts de société

- Annonces légales

- Dépôt du capital social

- Immatriculation

- Création en ligne

- S’implanter en France

- Contrats commerciaux

- Conditions commerciales

- Communication

- Comptabilité

- Facturation

- Gestion financière

- Comptes annuels

- Assemblées générales

- Modification de capital

- Transfert de siège

- Transformations

- Autres modifications

- L’impôt sur le revenu

- L’impôt sur les sociétés

- Les crédits d’impôts

- La CFE et la CVAE

- Autres impôts et taxes

- L’embauche du salarié

- Les contrats de travail

- La gestion de la paie

- La mutuelle d’entreprise

- La rémunération du dirigeant

- La rupture du contrat de travail

- Groupes de sociétés

- Cession de fonds

- Cession de titres

- Fiscalité des cessions

- Fermer son entreprise

Le plan de financement initial : établissement, exemple et conseils